Пока Эд Ширан, Джоан Роулинг и семья Дайсонов соревнуются за право считаться крупнейшими налогоплательщиками в Великобритании, большая часть страны пытается найти легальные способы платить в казну меньше. Хорошая новость — такой способ есть (и не один!), плохая — вряд ли удастся снизить налог, не уменьшив доход. Но обо всем по порядку.

Подоходный налог — важнейший источник средств для казны Соединенного Королевства: на него приходится порядка 25% общей налоговой выручки. И он же одна из основных статей расходов для 60% жителей страны. Остальные 40%, по данным Института фискальных исследований (Institute for Fiscal Studies, IFS), его не платят, поскольку имеют крайне низкий доход. Точка отсчета для выплаты подоходного налога начинается с зарплаты 12 570 фунтов. На этой цифре зафиксировано так называемое личное пособие (personal allowance), а все, что работник получает сверх этого, облагается налогом. Личное пособие можно как увеличить, например с помощью схемы marriage allowance, так и уменьшить — если доход окажется выше 100 000 фунтов.

В Великобритании действует прогрессивная налоговая шкала: чем больше зарабатываешь, тем больше денег отдаешь государству. Базовая ставка 20% применяется при доходе от 12 571 до 50 270 фунтов в год, при доходе до 125 140 фунтов человек платит 40%, еще выше — 45%. При этом размер personal allowance постепенно сокращается при ежегодных доходах от 100 000 фунтов, пока не доходит до нуля при 125 140 фунтов. Это означает, что налогооблагаемая база дополнительно увеличивается.

Несмотря на то что налогоплательщики, применяющие повышенные налоговые ставки (от 40%), в меньшинстве, они вкладывают в казну больше остальных — например, по итогам 2023/24 налогового года 1% жителей Великобритании, зарабатывающих более 214 тыс. фунтов в год, обеспечивают 29% всей выручки государства от подоходного налога.

При этом растет число людей, чей доход считается высоким. Если в 1991/92 году налог более 40% платили всего 3,5% взрослого населения, то в 2023 году — 11%, а к 2028 году это число может увеличиться до 14%, посчитали в IFS. Причина — политика государства по заморозке суммы пороговых доходов для налоговых ставок на уровне 2021/22 года до 2027/28 года. Из-за высокого уровня инфляции, а значит, и роста зарплат все больше людей неминуемо «растут» по налоговой шкале. Не корректируя точки отсечения по доходам на инфляцию, государство увеличивает налогооблагаемую базу и может не прибегать к повышению ставок.

Именно в снижении налоговой базы и заключается возможность платить подоходный налог с меньшей ставкой. Для этого есть много легальных способов; в редких случаях они приводят к росту ежемесячного дохода здесь и сейчас, но почти всегда позволят платить в казну меньше.

Для всех

Самый распространенный способ снижения налогов — дополнительные пенсионные отчисления. Налоговый вычет можно получить автоматически, если взносы делает работодатель, вычитая сумму отчислений из заработка до расчета подоходного налога и уменьшая таким образом налогооблагаемую базу.

Кроме того, можно открыть частный пенсионный счет (Self-Invested Personal Pension, SIPP) и получать налоговый вычет на сумму этих взносов. Всего на пенсионный счет можно положить до 60 тыс. (сумма включает и взносы от работодателя). В случае SIPP налоговый вычет может рассчитываться пенсионным провайдером по базовой ставке 20% и добавляться автоматически к счету. Например, если держатель счета вносит 8 тыс. фунтов, он получает еще 2 тыс. в качестве налогового вычета, а общая сумма на SIPP вырастает до 10 тыс. фунтов.

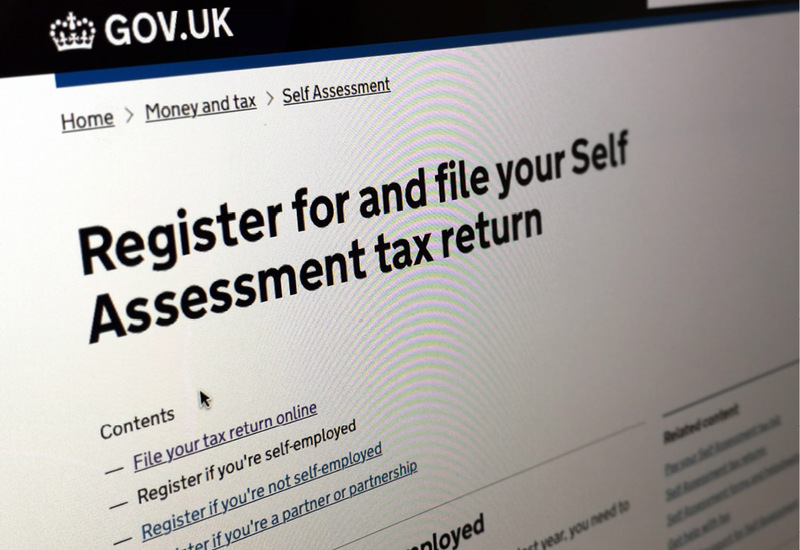

Если владелец счета находится на верхних уровнях налоговой шкалы (40–45%), он может вернуть дополнительную сумму налога — еще 20 или 25%. Например, если человек, зарабатывающий больше 50 270 фунтов в год, кладет на свой пенсионный счет те же 8 тыс. фунтов, он не только получает налоговый вычет 2 тыс., оформленный провайдером, но может запросить возврат еще 20% налога — дополнительные 2 тыс. фунтов. Важно, что сделать это нужно самому, заполнив налоговую декларацию (self-assessment tax return).

Необходимо понимать, что частный пенсионный счет — это долгосрочная инвестиция, и снять с него деньги будет нельзя до достижения 55 лет (или 57 — начиная с 2028 года).

Для супружеских пар

Работник с низким доходом (менее 12 570 фунтов в год) может передать супругу 10% от своего не облагаемого налогами personal allowance. Важное условие: супруг должен получать не более 50 270 фунтов в год. Эта схема, которая называется marriage allowance, позволяет супругу с более высокими доходами снизить налогооблагаемую базу и сократить налоги до 252 фунтов в год.

Если супружеская пара не знала о такой схеме, но подходила по параметрам (низкий и базовый доход), она может подать заявление о возмещении уплаченных налогов за период начиная с 5 апреля 2020 года.

Для меценатов

Благотворительность в Великобритании может быть выгодным занятием не только для одаряемых, но и для дарителей. Зарегистрированные благотворительные организации и любительские спортивные клубы получают налоговые послабления в размере 20% через систему Gift Aid, что позволяет им выручить дополнительные 0,25 фунта на каждый пожертвованный фунт. Похожая схема доступна меценатам с высоким уровнем доходов, для которых применяются ставки 40 и 45% по налоговой шкале: они могут подать заявку на возврат 20 или 25% налога, уплаченного с суммы пожертвования.

Например, если вы пожертвовали 100 фунтов, благотворительная организация с помощью налоговой льготы Gift Aid увеличит пожертвование на четверть, до 125 фунтов. В свою очередь, если вы платите налог по более высокой ставке, вы можете затребовать налоговый возврат с этой суммы, который составит разницу между базовой ставкой налога 20% и вашей подоходной ставкой. То есть если вы платите подоходный налог 40 или 45%, вы сможете вернуть себе 20 или 25% — 25 или 31,25 фунта соответственно. Это можно сделать через налоговую форму Self Assessment либо напрямую через службу HMRC, попросив их скорректировать налоговый код. При этом важно сохранять все записи о благотворительных взносах, а также быть зарегистрированным в системе Gift Aid.

Для инвесторов

Если вы ищете способ заработать и не платить подоходный налог, то один из наиболее доступных вариантов — открыть индивидуальный сберегательный счет (Individual Savings Accounts, ISA). Великобритания не облагает налогом доходы, полученные от использования средств на этом счету, будь то процент на остаток или дивиденды от инвестиций, например покупки акций.

Размер средств на ISA в текущий налоговый год (2024/25) ограничены 20 тыс. фунтов. Это означает, что такую сумму можно распределить по разным направлениям: просто хранить на счете под процент, инвестировать в какие-то активы или, например, открыть пожизненный сберегательный счет (lifetime ISA, LISA). Этот счет позволяет откладывать до 4 тыс. фунтов и получить на него денежные начисления от государства в 25% размера счета (максимум 1 тыс. фунтов). Но есть и минусы: деньги на счете LISA должны лежать либо до момента покупки первого жилья в стране, либо до наступления 60 лет. Решение снять деньги раньше обойдется штрафом, эквивалентным размеру бонуса от государства,— 25%.

Инвесторы, не желающие открывать дополнительные счета, тоже могут получить налоговые послабления от государства. Так, подоходным налогом не облагаются дивиденды в размере до 500 фунтов. Эта сумма сократилась вдвое по сравнению с прошлым налоговым годом, а еще годом раньше (2022/23) она составляла 2 тыс. фунтов.

Инвесторы могут получить значительные налоговые послабления, если вложатся в схемы, созданные государством для поддержки стартапов и небольших бизнесов, например Venture Capital Trust (VCT), Enterprise Investment Scheme (EIS) или Seed Enterprise Investment Scheme (SEIS). Это вложения с крайне высоким риском, но они дают неплохой бонус: в зависимости от схемы инвестор может получить от 30 до 50% налогового вычета с суммы инвестиций.